חברת Fiverr International Ltd הישראלית חשפה לא מזמן טיוטת תשקיף בארה"ב, כאן הטיוטה האחרונה, על גבי טופס F-1/A -- כלומר, היא מתכוונת לדווח לציבור המשקיעים כמנפיקה זרה.

כלכליסט (16/5) תיאר את עסקי פייבר, כלהלן:

"מחברת אונליין בין פרילנסרים לנותני עבודה" ... "פלטפורמה לחיבור בין פרילנסרים ללקוחות פוטנציאליים" ... "גובה עמלה של כמה אחוזים על כל עסקה בין נותן השירות לחברה המזמינה"

תכלס, אם אתם זקוקים למקצוען שייצור לוגו לעסק החדש שלכם, הקליקו בגוגל "logo design" והתוצאה העליונה ביותר היא מודעה של פייבר:

ואכן, אחת הקטגוריות באתר של פייבר היא "תכנון לוגו":

התשקיף מספר כי יש באתר למעלה מ-200 קטגוריות של "שרותים ממוצרים" -- ולא תאמינו: "גיגס" הוא סימן מסחרי רשום -- ® -- של פייבר:

כפי שמספרת סופי שולמן ב"כלכליסט", לפחות שתי מתחרות של פייבר הן חברות נסחרות בבורסות, אחת בנסדאק ואחרת באוסטרליה:

פייבר ניצבת בפני תחרות קשה ... חברת Upwork האמריקאית, הונפקה ממש לא מזמן ... יחד עם פרילנסר (Freelancer Limited) האוסטרלית, הן השחקניות המרכזיות בשוק פלטפורמות הפרילנסרים ..."

את דיווחי פרילנסר (ASX: FLN) לציבור (כמו גם מידע על מחיר המניה, מרקט-קפ וכו') ניתן למצוא באתר הבורסה האוסטרלית, כאן.

בתשקיף שלה מיום 3 באוקטובר 2018, אפוורק (NasdaqGS: UPWK) ציינה מפורשות (גם בעמוד 20 וגם בעמוד 139) כי FIVERR היא מתחרה.

אבל פייבר, בטיוטות התשקיף שלה לא מציינת מפורשות כי אפוורק היא מתחרה -- על אף שרק ארבעה חודשים מפרידים בין תשקיף אפוורק לבין הטיוטה הראשונה של פייבר. הנה קטע מתוך טיוטת התשקיף של פייבר (גם בעמוד 16 וגם בעמוד 108), הדומה מאד, ואף זהה בחלקי משפט מסויימים (הממורקרים להלן), למקבילו בתשקיף אפוורק:

| FIVERR טיוטת תשקיף ראשונה 1 בפברואר 2019 |

UPWORK תשקיף 3 באוקטובר 2018 |

|---|---|

| We compete with a number of online and offline platforms and services to attract and retain users, although we believe that none of our competitors offers access to the same catalog and range of services and global reach as our platform. | We compete with a number of online and offline platforms and services domestically and internationally to attract and retain users. |

| Our main competitors fall into the following categories: ... ... ... | Our main competitors fall into the following categories: ... ... ... |

| • Online freelancer platforms that serve a diverse range of skill categories , such as XYZ and ABC, or specific skill categories | • online freelancer platforms that serve either a diverse range of skill categories, such as Fiverr and Freelancer.com, or specific skill categories; |

| • Other online and offline providers of products and services that allow freelancers to find work or to advertise their services, including personal and professional social networks, such as LinkedIn (owned by Microsoft) and GitHub (which has agreed to be acquired by Microsoft), employment marketplaces, recruiting websites, ... ... ... | • other online providers of products and services for individuals or businesses seeking work or to advertise their services, including personal and professional social networks, such as LinkedIn (owned by Microsoft) and GitHub (which has agreed to be acquired by Microsoft), employment marketplaces, recruiting websites, ... ... ... |

מדוע לא מציינת פייבר במפורש כי אפוורק היא מתחרה?

- האם בגלל הרגל ישראלי לא לציין במפורש שמות של מתחרים ולקוחות גדולים, כל עוד החוק לא מחייב זאת (שמות של שני משרדי עורכי דין ישראליים מתנוססים בעמוד הראשון של טיוטות התשקיף).

- או, האם בגלל שפייבר מבקשת לשדר מסר כלכלי, כי היא ואפוורק לא מתחרות קרובות -- והתחרות ביניהן אינה כה "קשה", כנטען ב"כלכליסט" -- קרי הן פונות לקהלים שונים, בצד הקונים ו/או בצד הפרילנסרים.

התשובה היא מן הסתם גם וגם.

תחרות עם אפוורק בהכרח קיימת, אבל לא ראש בראש, כפי שמייד נראה. פייבר טוענת אמנם ל-200 קטגוריות ואפוורק רק ל-70 קטגוריות, אבל בשנת 2018, היקף העסקות שעברו באפוורק (GSV*) באותן 70 קטגוריות הסתכם בכ-$1.8 מיליארד ואילו היקף העסקות שעברו בפייבר (GMV*) ב-200 הקטגוריות שלה הסתכם בכ-$300 מיליון בלבד (שישית מזה של אפוורק) -- כך שבוודאי יש תחרות מסוימת בקטגוריות המציעות שרות שכל עסק, קטן כגדול, זקוק להן, כגון website development או graphic design.

*GSV/GMV: בדוחות אפוורק "Gross Services Volume" או GSV; בדוחות פייבר "Gross Merchandise Value" או GMV. מונחים אלה מוגדרים כסך מחירי העסקה בין קונה למוכר וכל העמלות הנוספות בגין שרותים שונים שגובה האתר מהצדדים. הבחירה של פייבר במילה Merchandise מתקשרת עם הביטוי שראינו לעיל "productized service" ומרמזת כי השרותים המסופקים דרכה הם קטנים ומזדמנים, כגון תרגום של מכתב או בניית תבנית וורדפרס (זאת בניגוד לשרות שנותן תכניתן בפרוייקט הנמשך חודשים, עם סיכוי שהקונה יעסיקו גם בפרויקט עתידי).

תמוה בעיני גם כי פייבר השמיטה את הקטע הנמצא אצל אפוורקס בדבר תחרות עם אתרים של specific skill categories. כך, למשל, ראיתי בדוחות תחילת סיקור של אפוורק כי אתר ממוקד כזה הוא TranslatorsCafé.com. חפשו בגוגל ותראו כי הן אפוורק והן פייבר מציעות קטגוריה של תרגום.

ההבדלים הכמותיים הבאים בין פייבר ואפוורק משקפים, ככל הנראה, הבדל בקהלים אליהם פונות שתי החברות.

| FIVERR שנת 2018 |

UPWORK שנה שהסתיימה ב-30.6.18 |

|

|---|---|---|

| קונים פעילים | כ-2 מיליון | כ-475 אלף |

| GSV/GMV | כ-$293 מיליון | כ-$1.56 מיליארד |

| הוצאה לקונה פעיל | כ-$145 | כ-$3,284 |

הוצאה שנתית לקונה פעיל באפוורק, אם כך, היא פי 20 מזו שבפייבר, עובדה המלמדת כי הלקוחות אליהם פונה אפוורק הם עסקים גדולים הרבה יותר מאלה שאליהם פונה פייבר. זהו אכן המצב. כך למשל, בתשקיף אפוורק נאמר:

ובשיחת הועידה האחרונה אמר מנכ"ל אפוורק כי החברה רודפת אחר עסקים גדולים ומזניחה עסקים קטנים מאד ואנשים פרטיים:

As we became more sophisticated, it became clear that having a good segmentation was really essential. And we are spending much more of our time thinking about the larger companies, I mean, definitely the ones that are 10 employees and above, but frankly mostly the ones that are 50 employees and above, than the people that sign up with a Yahoo! and Gmail address. So yes, over time, we see fewer individuals and fewer sole proprietors and a smaller contribution of them to the overall business, which is part of the way we've improved client spend retention. As you can imagine, bigger companies tend to retain significantly better than very small businesses. So that is a very deliberate approach.

מנכ"ל אפוורק, איך נאמר זאת, לא ממש מתלהב מלשרת עסקים קטנים, במיוחד אלה שתפרנותם באה לידי ביטוי בכתובת אימייל בג'ימייל. האסטרטגיה המוצהרת של אפוורק היא להתמקד בעסקים גדולים יותר, שמטבעם הם לקוחות חוזרים, עם client spend retention (מוגדר בהמשך) גבוה יחסית.

אותם עסקים קטנים המקבלים כתף קרה באפוורק מוצאים בית חם בפייבר. 2 מיליון קונים ייחודיים בשנת 2018 (עם הוצאה שנתית ממוצעת של $145 בלבד) מעידים כי פייבר לא ניצבת מול תחרות קשה על קהל היעד שלה (אבל צריך לבדוק כמה גבוהות הוצאות שיווק ומכירה).

פייבר ואפוורק פונות, אם כך, באופן מובהק, לקהל קונים שונה. על כן, נצפה כי הן יבחרו לדווח על מדדי מפתח תפעוליים שונים. זאת משום שהנחיות ה-SEC מחייבות דיווח על מדד זה או אחר אם הוא עומד בשני הקריטריונים הבאים (במצטבר):

כלומר, אם חברה (הנסחרת בארה"ב) מדווחת באופן מסודר (רבעוני) על מדד מפתח מסוים, זה אומר שההנהלה משתמשת במדד זה לניהול העסק. מכיוון שאפוורק ופייבר מנהלות את העסק בצורה שונה -- לפחות בכל הנוגע לקהל היעד של צד הקונים -- נצפה למדדי מפתח שונים.

בשארית פוסט זה:

- נביט על שני מדדי מפתח שעליהן מדווחת אפרווק מדי רבעון. אחד מהם, Core clients, כלל אינו קיים בתשקיף פייבר -- וממנו ומהגילוי סביבו ניתן ללמוד על הבדלים בין החברות. השני, Client spend retention, גם לא קיים בתשקיף פייבר, (במקומו פייבר נותנת גילוי למדד שימור קונים; אפוורק מכנה את הקונים Clients ואילו פייבר מכנה אותם Buyers).

- נראה כיצד במהלך בדיקת טיוטות התשקיף חלב ה-SEC מאפוורק, עבור ציבור המשקיעים, מידע כמותי נוסף על שימור קליינטים, העשוי להיות חשוב למשקיעים.

בפוסט המשך נדון במדדי המפתח שעליהן מדווחת פייבר בטיוטות התשקיף.

אפוורק מגדירה "קליינט ליבה" כלהלן (מי שבמצטבר הוציא $5,000 על רכישות וביצע רכישה כלשהי ב-12 החודשים האחרונים. הציטוט מתוך הדוח הרבעוני האחרון):

• We believe that the number of core clients is a key indicator of our growth and the overall health of our business because core clients are a primary driver of GSV*, and, therefore, marketplace revenue**.

כ-90% מהכנסות אפוורק מוכרות על בסיס "נטו" -- אלו הן ה- marketplace revenue -- כלומר שורת ההכנסות משקף את העמלות שגובה אפוורק בעסקה (כלומר, כאשר לקוח רוכש ב-$5,000 דולר, ההכנסה הנרשמת מסתכמת בכ-$550 בלבד, אם שיעור העמלה הוא 11%). יש גם הכנסות מגלגול עמלות כרטיסי אשראי ללקוח וממתן שרותים שונים).

אפוורק מגדירה שיעור "שימור היקף הרכישות של כלל הלקוחות" (כלומר, לא רק של לקוחות הליבה) כדלקמן:

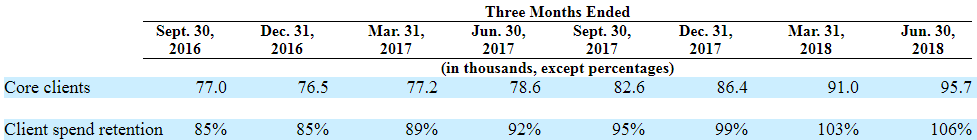

להלן נתונים על המדדים הללו בשמונת הרבעונים בין Q3/16 ל-Q2/18 (עמוד 83 בתשקיף):

למי שמתקשה לראות את התמונה:

- כמות לקוחות הליבה עלתה מ-77,000 ברבעון שלישי 2016 ל-96,000 ברבעון שני 2018. נכון לרבעון ראשון 2018, הכמות היא 111,000.

- שיעור שימור הכנסות עלה מ-85% ברבעון שלישי 2016 ל-106% ברבעון שני 2018. נכון לרבעון ראשון 2018, השיעור הוא 107%.

אפוורק הגישה ל-SEC טיוטת תשקיף ראשונה, חסויה, ב-4 ביוני 2018, כאן. היא גילתה שם את הנתון הכמותי הבא על תרומת לקוחות הליבה ל-GSV:

מכיוון שהעמודים הראשונים בתשקיף סיפרו כי בשנה שנסתיימה ב-30 ביוני 2018, לאפוורק היו כ-475,000 קליינטים פעילים, קוראי התשקיף יודעים כי "קליינטים הליבה" מהווים כ-20% מכלל הקליינטים הפעילים.

במכתב הערות מיום 29 ביוני 2018, שאלו הרפרנטים ב-SEC:

"Please disclose whether there is a material disparity between your reported 2017 rate of Client Spend Retention and the actual proportion of clients that used your platform in succeeding years.

Please disclose whether this distinction is a limitation in the usefulness of Client Spend Retention performance measure. ...

שאלה במקומה. ראיתי בעבר דיווחים של חברה זו או אחרת, שבהם מטריקת "שימור הכנסות" הסתובבה תמיד בטווח צר סביב ה-100%, וחשתי שזו מטריקה חסרת תועלת. נראה שסגל ה-SEC חושש כי משקיעים יוטעו לחשוב כי 100% שימור הכנסות מלמד כביכול על שיעור נמוך מאד של נטישת לקוחות. לכן הוא מבקש גילוי כמותי על client retention (אחוז קליינטים פעילים בשנה שנסתיימה שנה לפני מועד הדיווח שהיו פעילים גם בשנה שנסתיימה במועד הדיווח), ככל שהוא שונה משמעותית מ- Client Spend Retention.

אפוורק השיבה כך ביום 11.7.2018:

המשפט הממורקר מטעה לטעמי, בי דבר לא מונע מאפוורק לדווח כמותית על client retention בקרב קליינטים הליבה בלבד.

סגל ה-SEC התעקש, וב-25 ביולי כתב לאפוורק:

התכתובת בעניין זה ננעלה עם תשובת החברה ביום 17.8.2018:

התשקיף עצמו כבר נתן גילוי לשיעורים משופרים ליום 30.6.2018:

מכיוון שקליינטים שאינם קליינטים ליבה מהווים כזכור 80% מכלל הקליינטים הפעילים, שיעור השימור של קליינטים אלה הוא כ-52%. למי שחושב שזהו שיעור שימור נמוך, נזכיר כי, כפי שראינו לעיל, המנכ"ל טען לאחרונה בשיחת ועידה כי לא נעשה מאמץ לשמר קליינטים שאינם קליינטים ליבה. בפוסט ההמשך נבדוק אם פייבר משמרת קליינטים קטנים טוב יותר.

פוסט זה משויך לקטגוריה "מודל עסקי ומדדי מפתח תפעוליים".תגיות לפוסט זה: Fiverr | Upwork |