GrubHub, שעל דיווחיה לציבור כתבתי כאן, הייתה בתחילת דרכה אתר אינטרנט כמו זה של Rest משלוחים של זאפ (שאינו אחראי לביצוע הפיזי של המשלוח), ועם השנים, ועדיין, היא נמצאת בתהליך הדרגתי של מעבר למודל שבו היא אחראית גם למשלוח הפיזי, בדומה למודל העסקי של WOLT (גם תן ביס עוברת למודל ביצוע משלוחים).

Matt Maloney, המייסד והמנכ"ל הנוכחי של GRUB, נוהג לאחרונה לפתוח בקטעים נוסטלגים את שיחות הועידה:

"I remember the first restaurant pitch I went on 15 years ago. It was a Thai Sushi fusion mom-and-pop restaurant in Chicago's loop. I walked in with my laminated flip book, ready to explain online demand and how it could grow their business.

"Little did I know that many independent restaurants, including this one, had been burned in the initial Internet bubble by paying thousands of dollars to contractors to build a website. Explaining how our platform would aggregate demand better than individual websites was an uphill battle, but I sat there for over an hour and a half explaining the concept to the son of the owner. I'm not sure if I was persuasive or if he felt bad for me, but eventually he signed up and that was the first dollar we earned."

אין לדעת מה בדיוק חושב הבחור כשהוא מעלה זכרונות מלפני 15 שנה, כאשר חלקה של GRUB בשוק משלוחי הארוחות ע"י צד ג' (third-party delivery market) בארה"ב צונח. אובר איטס נוסדה רק לפני 3 שנים, ונתח השוק שלה כיום בארה"ב משתווה, פחות או יותר, לזה של Grub בת ה-15.

כבר לפני חצי שנה קראתי בדוחות אנליסטים, כי הפלח המוערך של GRUB בשוק נפל במהלך שנת 2018 מ-50% ל-34%. אבל, כיוון שהשוק הולך וגדל הכנסותיה לא נפגעו.

גודל השוק נמדד בדרך כלל במונחים של מחיר ארוחה לסועד. סך שווי הסעודות מכונה על ידי גראב Gross Food Sales ועל יד אובר Gross Booking.

על פי מחקר שוק, שעליו דיווח פורצ'ן במרץ, כאן, בתחילת 2019, פלחי השוק בארה"ב, במונחי שווי ארוחות (בניגוד לכמות הזמנות), של שלושת הגדולות היו כלהלן:

GrubHub 26.7%

Uber Eats 25.2%

בגרף שבתוך הכתבה ניתן לראות כי במהלך 2018, נתח השוק של אובר איטס היה יציב. זה של דורדש צמח חדות וזה של גראב, כאמור, צנח.

ברבעון הראשון של 2019, GrubHub שיגרה ארוחות בשווי של $1.5 מיליארד לעומת כ-$1.2 מיליארד ברבעון המקביל אשתקד. שיעור הצמיחה, על אף הצניחה בנתח השוק, מעיד על הגידול החד בגודל השוק (הנובע מהסכמים של חברות המשלוחים עם רשתות גדולות, כמו מקדונלדס, שבעבר לא ביצעו משלוחים או ביצעו אותם עצמאית).

על פי תשקיף אובר, Uber Eats היא חברת המשלוחים הגדולה בעולם (בנטרול סין):

תשקיף אובר לא מפצל את נתוני אובר איטס בחתך גיאוגרפי. כלומר, הוא לא מספר איזה חלק מה-$2.6 מיליארד הללו מקורו בארה"ב. אבל, מכיוון שברבעון הרביעי של 2018, נתח השוק של אובר איטס בארה"ב היה נמוך מזה של גראב, הגרוס בוקינג של אובר איטס בארה"ב ברבעון הרביעי של 2018, היה נמוך מ $1.4 מיליארד.

כלומר, הגרוס בוקינג של אובר מתחלק בערך חצי חצי בין ארה"ב לשאר העולם.

בתשקיף, אובר מזכירה את מתחרותיה העיקריות בלי לציין את האזור הגיאוגרפי של התחרות (סוויגי היא מתחרתה הגדולה בהודו שעמדה לרכוש את פעילות אובר איטס שם; לעת עתה זה לא קרה. זומאטו אף היא מהודו. המתחרה הבריטית, דליברו פועלת רק מחוץ לארה"ב):

לפני שנצלול למספרים, נציין שלושה סוגי סינרגיה בין Uber Eats לבין שרות ההסעות (Ridesharing) העשויים להסביר את צמיחתה המטאורית של אובר איטס בתקופה כה קצרה:

- סינרגיה בצד הנהגים, המבצעים נסיעות גם עבור Ridesharing וגם עבור Uber eats.

- סינרגיה בצד הצרכנים -- זול לגייס משתמשים קיימים בריידשיירינג לאובר איטס (ולהפך). כמו גם, תכניות נאמנות (כמו נוסע/מזמין תכוף) משולבות עם Ridesharing.

- סינרגיה כללית בתפעול שני השרותים (הסעות ומשלוחי ארוחות) בעיר אחת.

סינרגיה בצד הנהגים. שני סוגי סינרגיה. (1) כשאובר משיקה Uber Eats בעיר שבה כבר קיים שרות Ridesharing שלה היא לא צריכה להתחיל מאפס בגיוס נהגים (כפי ש-GRUB, למשל, נאלצת לעשות). יחד עם זאת, התשקיף מציין, כי חלק משליחי אובר איטס אינם נהגי ריידשירינג.(2) חלוקת עומס עבודה על פני היממה. ב-Ridesharing יש עומס נסיעות בשעות היציאה מהמשרדים; עומס בהזמנת ארוחות ערב מתרחש כמה שעות אחר כך. הנה קטע רלבנטי בתשקיף:

סינרגיה בגיוס צרכנים. כל מי שמבצע נסיעה באובר בעיר שבה Uber Eats פעילה מקבל סמוך לאחר הנסיעה מייל המציע קופון מפתה להזמנה הראשונה באובר איטס. הנה קטע רלבנטי בתשקיף, המדבר גם על סינרגיה תפעולית כללית:

גילוי על הכנסות

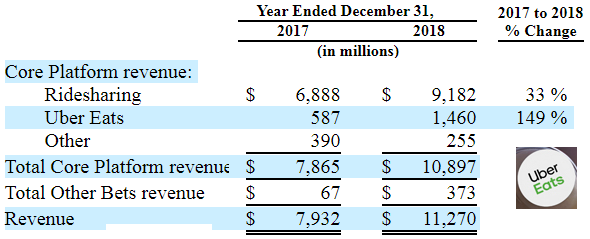

בתשקיף, אובר מפלחת הכנסות GAAP לקטגוריות מוצר, כלהלן:

מבחינה כללי חשבונאות מקובלים, GAAP, אובר מדווחות על הכנסות משרותי Uber Eats בשיטת "נטו", כמו שהיא מדווחת על הכנסות מ-Ridesharing (ראו פוסט על שיטת הנטו כאן), אבל יש סיבוך קל, משום שהיא מדווחת "נטו מסעדה" ו"נטו שליח" (וזאת בניגוד ל-GRUB, שמדווחת "נטו מסעדה" ו"ברוטו שליח").

התשקיף מסביר את חשבונאות "נטו-נטו" שמיישמת אובר בעזרת הדוגמה הבאה:

בדוגמה, אובר איטס מחייבת את הסועד ב-$18 עבור הארוחה וב-$4 עבור ביצוע המשלוח. המסעדה זכאית לקבל מאובר $13.5 עבור הארוחה והנהג השליח זכאי ל-$6. בדוגמה זו שבה אובר סבסדה את עלות המשלוח ב-$2:

- ההכנסה גאאפ המדווחת בקטגוריית Uber Eats היא $4.5 (ההפרש בין 18 ל-13.5);

- ההפסד מהובלת הארוחה בסך $2 (4 פחות 6) -- שאותו אובר מכנה Excess Driver incentive -- נרשם כהוצאה בסעיף "עלות ההכנסות".

בפיצול לשתי שורות בדוח רווח והפסד GAPP -- בסיטואציה של סבסוד שרות ההובלה -- אין כל הגיון כלכלי (שהרי במהות מדובר בעסקה אחת מול הצרכן). לכן, בדיווח non-GAAP, ההכנסה נונ-גאאפ (Adjusted Net Revenue) היא $2.5.

למען הסר ספק, אם בדוגמה לעיל הצרכן היה מחויב ב-$7 עבור המשלוח במקום ב-$4:

- ההכנסה גאאפ המדווחת בקטגוריית Uber Eats הייתה $5.5 (ההפרש בין 18 ל-13.5 ועוד $1, הנטו על ההובלה);

- לא הייתה נרשמת הוצאה.

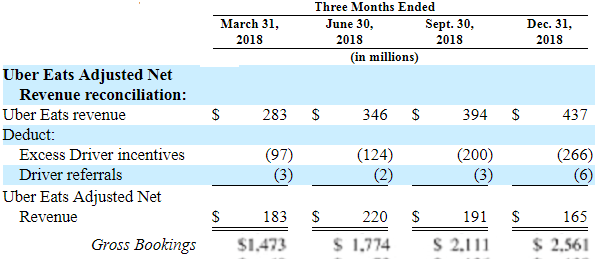

להלן הכנסות GAAP והכנסות non-GAAP ברבעוני 2018. יש שתי התאמות נונ-גאאפ. הראשונה, הגדולה, המכונה Excess Driver incentive, היא תוצאה של משלוחים שבהם היה הפסד על השליח, כמו ה-$2 בדוגמה לעיל. על ההתאמה השנייה, Driver referrals, שאינה מהותית בקטגורית Uber Eats, כתבתי כאן:

כפי שניתן לראות, במהלך 2018 ה-Gross Bookings (הכולל גם את מחיר הארוחה וגם את מחיר המשלוח; $22 בדוגמה לעיל) צמח בצורה חדה, אבל ההכנסות nonGAAP צנחו ברציפות מאז הרבעון השני. הן צנחו הן בגלל ירידה ב-take rate מול המסעדה (283 חלקי 1,473 ברבעון הראשון לעומת 437 חלקי 2,561 ברבעון הרביעי) והן בגלל גידול חד בסבסוד המשלוחים.

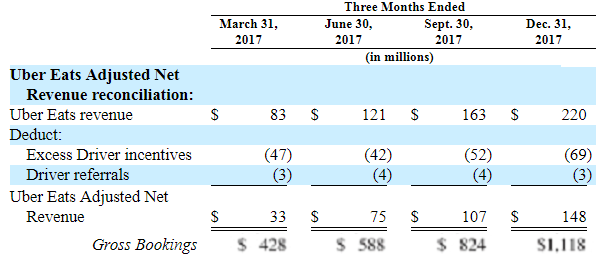

הנה נתוני 2017:

להלן ההסבר והניתוח של ההנהלה, לירידה ב-take rate מול המסעדות, במובן היחס בין הכנסות GAAP לבוקינגס:

הסיבה לירידה בטייק רייט מול המסעדות, שלא נכתבה במפורש. היא כי הגידול בבוקינגס נבע בעיקרו מהסכמים עם רשתות פסט פוד גדולות, כמקדונלדס. מול רשתות גדולות וחזקות אלה, הטייק רייט של אובר איטס נמוך יותר מאשר מול שאר המסעדות.

להלן ההסבר לירידה בטייק רייט nonGaap, המביא בחשבון את סבסוד ההובלה:

"Our Uber Eats Take Rate has declined in recent periods as we have onboarded large-volume restaurants at a lower service fee and in geographies with greater competition, such as the United States and India."

כאן כבר יש התייחסות מפורשת ל-large-volume restaurants. ניתן לשער,שגם הגידול בסבסוד המשלוחים נובע מההתקשרויות עימן. מן הסתם, מצד אחד ההסכמים עימן קובעים תקרה נמוכה לסכום שבו ניתן לחייב את הצרכן בגין שרות השליח ומצד שני הנהגים לא להוטים להוביל ארוחה זולה לסועדים תפרנים, כך שצריך לתמרץ אותם בגמול גבוה יותר על ביצוע המשלוח.

גילוי על רווחים

אין גילוי על מטריקות רווח (כגון Ebitda) עבור עסקי אובר איטס. זאת משום שלצורך הדיווח המגזרי על פי GAAP, אובר כללה את את אובר איטס ואת Ridesharing באותו מגזר:

לאור זאת שנהגים רבים משרתים הן בריידשיירינג והן באובר איטס קשה להתווכח עם הקביעה לעיל.

גילוי על מטריקות תפעוליות (בנוסף לבוקינגס)

התשקיף נותן, כאמור לעיל, גילוי רבעוני מסודר ומופתי ל-Bookings של אובר איטס ולהכנסותיה על בסיס גאאפ. זאת ועוד, בגלל ההחלטה לדווח על הכנסות נונ-גאאפ, התקבל גם גילוי על היקף סבסוד ההובלה. המשקיע מקבל אם כך תמונה רבעונית על ה-take rate באובר איטס -- אבל ברמה הגלובלית ללא פילוח גיאוגרפי.

מטריקת TRIPS

כזכור, GRUB מדווחת על כמות משלוחים ברבעון וליפט מדווחת על כמות נסיעות ברבעון. היינו מצפים שתשקיף Uber ידווח על כמות המשלוחים של Uber Eats ועל כמות הנסיעות ב-Ridesharing, כל אחד בנפרד.

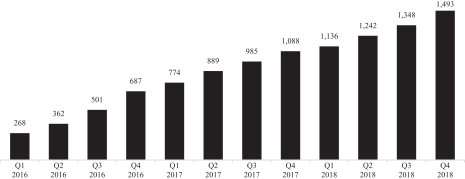

אבל, זה לא קורה. הדיווח הוא מצרפי: משלוחים ונסיעות במספר אחד:

המטריקה מערבבת את כל סוגי הנסיעות: הסעת נוסעים, הסעת ארוחות ונסיעות בקורקינטים ואופניים.

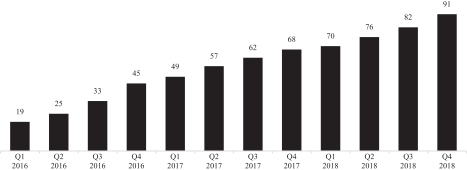

במיליונים:

ערבוב מעציב, בין השאר כי לא נוכל לראות את תדירות השימוש (ראו בהמשך) בכל אחד מהשרותים בנפרד.

מטריקת משתמשים ייחודיים

גם כאן הגילוי המסודר הוא ברמה המצרפית בלבד: מזמיני הארוחות יחד עם משתמשי ריידשיירינג יחד עם משתמשי הקורקינטים:

במקום אחר בתשקיף, לא תחת הכותרת Key Metrics, חשפה אובר כי ברבעון האחרון של 2018, כ-15 מיליון ייחודיים הזמינו לפחות ארוחה אחת באמצעות אובר איטס:

קצת נדהמתי לקרוא כיצד מומחה של דמרקר, במאמר מיום 05.05.2019, עשה שימוש בגילוי הנ"ל:

"ההשוואה הרלוונטית ביותר היא לליפט. "לליפט שהונפקה בסוף מארס בשווי של כ–24 מיליארד דולר (ושווה כיום כ–17 מיליארד דולר) היו בסוף 2018 כ–18.6 מיליון משתמשים ואילו לאובר כ–91 מיליון משתמשים", אומר רוטמן.

" 'ואולם, מכיוון שלאובר יש שירות משלוחים שבו השתמשו 15 מיליון איש — יש לה למעשה 76 מיליון משתמשים. אם ניקח פרמטר משמעותי והוא מספר המשתמשים כאינדיקציה לשווי הראוי לאובר בהתבסס על השווי הנוכחי של ליפט (שווי לנוסע הוא כ–900 דולר), הרי ששווייה של אובר נאמד ב–...

" 'אם נביא בחשבון גם כמחצית משווי הנוסע של אובר בכל האמור למשלוחים, גם אז שווי ההנפקה של אובר ...' "

מדהים. נראה כי המומחה מניח כי משתמשי Uber Eats אינם משתמשים בשרותי ה-Ridesharing של Uber! הנחה תמוהה, ולא רק בגלל שהתשקיף מספר כי אובר איטס מושקת רק בערים שבהם כבר קיים שרות ריידשרינג ואומר במפורש כי

זאת ועוד, מכיוון שהמומחה רוצה לטעון כי אובר מתומחרת ביתר לעומת ליפט כאשר הוא מניח ששווי סועד שווה ל"מחצית משווי נוסע", הוא היה צריך להניח כי כל 15 מיליון הסועדים הם גם משתמשי ריידשרינג.

דיון וניתוח ב"תדירות נסיעות/ארוחות - Monthly Trips Per MAPC

מכיוון שאין גילוי נפרד לכמות נסיעות ולכמות ארוחות, הדיון (עמ' 113) עלוב למדי. הוא מציין שהתדירות עלתה מ-5.4 ברבעון רביעי 2017 ל-5.5 ברבעון רביעי 2018 ללא שום דיון כמותי מעבר לזה.

במקום אחר בתשקיף (עמ' 155) ותחת הכותרת סינרגיה, ציינה אובר:

האם 11.5 > 2×4.9 הוא סוג הסינרגיה שתוכנית נאמנות המשותפת לשני השרותים אמורה להביא?

פוסט זה משויך לקטגוריה "מודל עסקי ומדדי מפתח תפעוליים".

תגיות לפוסט זה: UBER | Lyft | GrubHub |